安凯特IPO“终止” 公司存在核心技术被模仿和被替代的风险

(原标题:安凯特IPO“终止” 公司存在核心技术被模仿和被替代的风险)

图片来源于网络,如有侵权,请联系删除

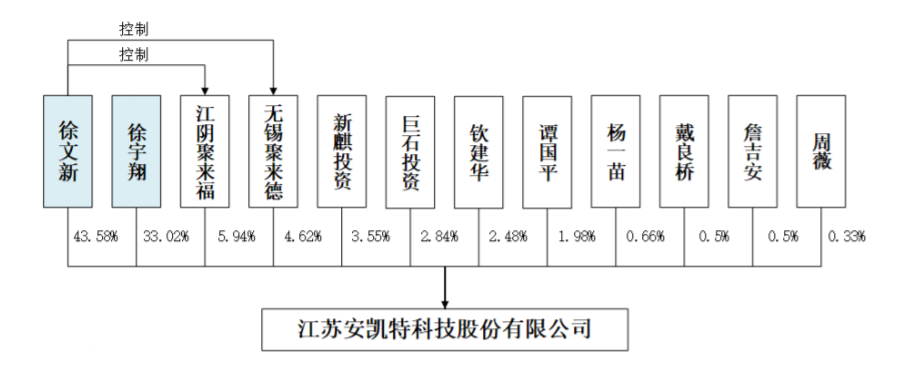

智通财经APP获悉,2月28日,江苏安凯特科技股份有限公司(简称:“安凯特”)上交所主板IPO审核状态变更为“终止”,原因系该公司及其保荐人撤回发行上市申请。

图片来源于网络,如有侵权,请联系删除

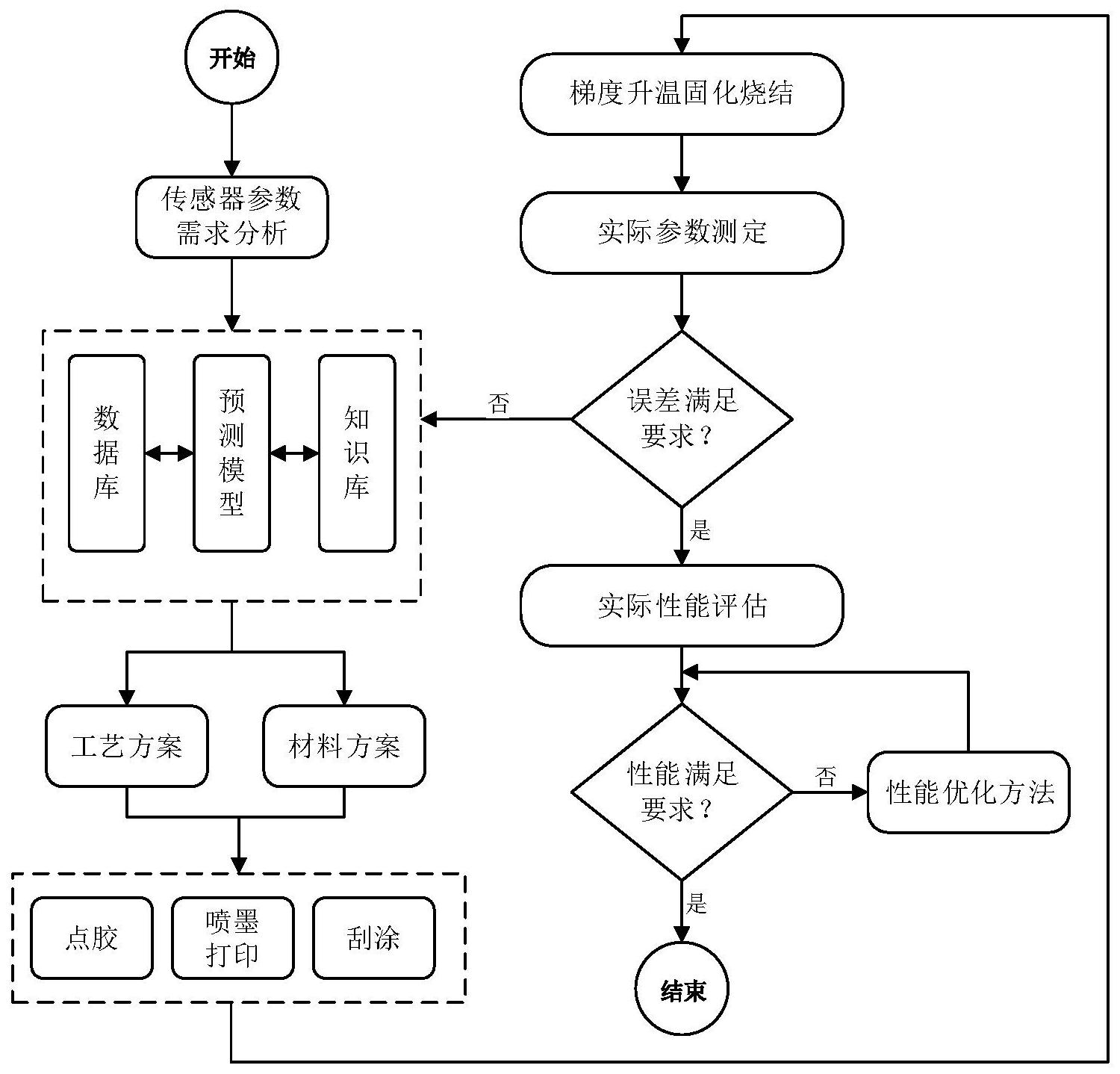

据招股书显示,安凯特一直专注于电化学领域,主要从事电解设备及其关键部件的研发、生产及销售。公司的主要产品为电解电极、电解槽及配件,其中,电解电极作为电解槽的核心部件决定了电解效率,电解电极和电解槽均属于损耗件。电解槽作为下游客户生产环节中的核心生产设备,是电解化学反应的发生场所,可以应用在各种不同领域。公司产品主要应用于氯碱行业,同时已经延伸至电解铜箔、环保及其他行业。报告期内,公司主营业务收入中应用于氯碱行业产品的收入占比分别为 90.37%、91.74%、82.64%和 74.79%。

图片来源于网络,如有侵权,请联系删除

公司在离子膜电解槽领域自主研发了电解电极金属化合物涂层配方及生产工艺、电解电极结构设计、电解槽结构设计等关键技术。从技术实力和产品质量上,具有与旭化成、蒂森克虏伯、英力士、迪诺拉和北化机等国内外知名厂商同等的实力水平。依赖于公司自成立以来积累的技术优势、品牌优势、管理优势和质量优势,公司在电解槽领域形成了较强的竞争力,且在氯碱行业具有较高的品牌知名度。

公司作为一家具有自主研发创新能力、拥有多项电解槽自主知识产权和先进电极涂层技术和生产工艺的高新技术企业,公司在电解槽行业具有较强的竞争力。根据中国氯碱工业协会公布的市场数据推算,安凯特2019年至2021年在国内电解槽存量市场的市场占有率为 19.1%,领先于其他竞争对手。

公司的国内客户包括鲁西化工集团、东岳集团、宜化集团、中盐集团和恒通化工等大型国有或上市化工集团。同时,公司凭借其技术实力、产品品质、服务质量等优势,以及相对于国际知名厂商的价格优势,在国外客户的开发方面取得良好的成果。报告期内,公司的国外客户主要包括陶氏化学集团、欧林集团、金光集团等全球知名的大型工业集团,并已在东南亚、欧洲、美洲等区域形成一定的知名度。

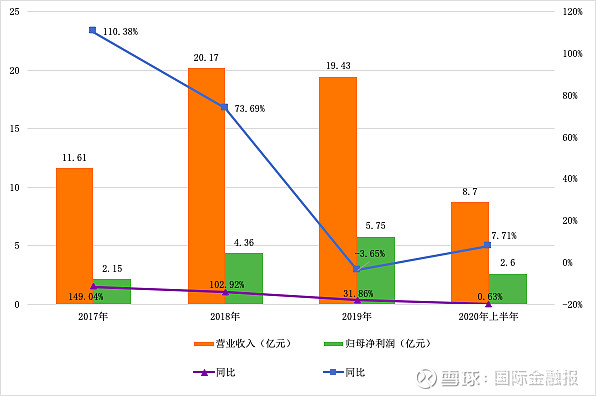

财务方面,于2019年度、2020年度、2021年度及2022年1-6月,公司的营业收入分别约为 2.73亿元、2.46亿元、2.89亿万元及 1.58亿元,扣除非经常性损益后归属于母公司所有者的净利润分别为 7100.00 万元、5505.92 万元、7066.46 万元及 3760.41 万元。报告期内,公司的经营业绩整体呈现增长趋势。

需要注意的是,安凯特在招股书中提到,公司存在核心技术被模仿和被替代的风险。公司产品的生产高度依赖于与电解槽结构和电极材料及涂层相关的核心技术。报告期内,公司核心技术产品收入占营业收入的比例分别为 83.50%、78.87%、82.96%和 81.24%。若公司的竞争对手对公司的核心技术进行模仿或开发出性能更优的电解电极涂层等技术,将会对公司的技术优势和市场地位产生冲击,进而影响到公司的经营业绩。